この記事で分かるのは▼

- 国民年金基金とは何か

- 個人事業主は国民年金基金に加入する必要は基本的にはなし

- 他の節税を一通り済ませてまだ遊ばせるお金があるなら候補に入れても○

こんにちは、BOBO(@BOBO08192729)です。

僕と同じ個人事業主の方は、汗水垂らして得た所得を守るために節税についても日々頭を悩ませているかと思います。

今回の記事では個人事業主なら一度は聞いたことがある国民年金基金についてまとめてみました。

国民年金基金とは何か?

国民年金基金は私的年金の一種

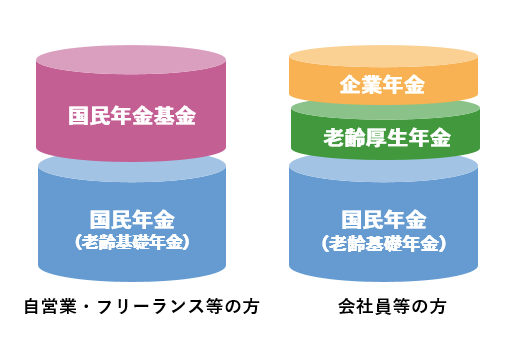

国民年金基金は自営業者向けの私的年金の一種で、国民年金に上乗せする2階建て部分にあたります。

自分年金を積み立てつつ、掛金が控除になるため同時に節税にもなる仕組みです。

これだけ聞くとiDecoと性質が似ていますね?

iDecoの解説はこちら▼

実は国民年金基金を運営しているのは国民年金基金連合会という法人なのですが、ここはiDecoの運営もおこなっています。

それもあって国民年金基金は何かとiDecoと比べられることが多いですね。

2つの制度の違いを改めて比較してみましょう。

| 国民年金基金 | iDeco | |

|---|---|---|

| 掛金が節税になるか | ○(社会保険料控除) | ○(小規模企業共済等掛金控除) |

| 加入年齢 | 20~60歳未満 | 20~60歳未満 |

| 掛金額 | 加入時の年齢・ 加入プラン によって異なる | 月額最低5,000円以上、 1,000円単位で設定可 |

| 掛金上限 | 両制度合わせて 月額6.8万円まで | 両制度合わせて 月額6.8万円まで |

| 掛金額の変更 | 変更可能 (0にはできない) | 一年に一回変更可能 |

| 給付開始年齢 | 原則65歳から | 原則60歳から |

| 給付方法 | 基本終身年金 (=生涯貰える) | 5~20年の有期年金 or 一時金受け取り |

| 給付額 | 定額 | 運用成績により変動 |

| 給付開始前の解約 | 原則できない | 一定要件を満たす場合を除きできない |

| 受け取り時の課税 | 課税あり | 課税あり |

| 誰が運用するか | 国民年金基金連合会が運用 | 本人が運用 |

似ていますがところどころ違いもありますね。

国民年金基金の給付額は固定となりますが、いくらになるかは加入年齢や受け取りタイミングによって変動します。

国民年金基金のHPでシミュレーションができるので、興味がある方はご自分の年金額を算出してみてください。

また国民年金基金とiDecoは同じ母体が運営しているため、掛金上限は両制度合わせて月額6.8万円までとなっているので、併用する人は注意しましょう。

メリット

- 毎月の掛金全額が所得控除されるため節税になる

- 終身年金なので生涯受け取ることができる

- 年金額が決まっているため予想が立てやすい

- 加入者が亡くなった場合は遺族に支払われるため掛け捨てにならない

デメリット

- 一度加入すると脱退できない(社員になる・加入者死亡などで脱退)

- 年金額が固定なのでiDecoのように運用益を得られない

- 年金額が固定なのでインフレに対応できない

- 年々加入者数と運用額が減っており、今後の安定運用に少々不安がある

- 付加年金を払っている場合は加入できない(付加年金納付停止手続きが必要)

超守備型の節税として選択肢の1つだが…

以上を踏まえると、よほど投資に抵抗がある人か、定額終身年金という部分にメリットを感じる人は国民年金基金を選ぶ余地があるかもしれません。

ですが、個人事業主が国民年金基金に加入する旨味は現時点ではあまりないでしょう。

理由は以下のとおりです。

コスパが悪い

受け取る年金額は人によって差がありますが、受給が始まってからモトが取れるまでの期間を計算すると、ほとんどの場合国民年金よりモトを取るまで時間がかかります。

その上運用による利益の上乗せもないので、数ある年金の中でもコストパフォーマンスはあまりよくありません。

基本的にはある程度リスクを取ってiDecoで運用した方が利益が大きくなるでしょう。

資金ロックされるタイプの節税法なら他にも選択肢がある

個人事業主が使える「資金がロックされる節税」は他にもiDeco、小規模企業共済、経営セーフティ共済など色々な選択肢があります。

コスパやロック期間などを比較すると、まずはiDecoと小規模企業共済が優先されるでしょう。

次点で経営セーフティー共済と比較して、もしかしたら国民年金基金が選択肢に上がるかも。。。くらいの優先度になります。

小規模企業共済の解説はこちら▼

経営セーフティ共済の解説はこちら▼

運用額が年々下がっている

上記のような旨味の少なさもあってか、国民年金基金の加入者数は年々減少し、最盛期の半分以下にまで落ち込んでいます。

運用される準備金もそれに比例して減っており、今後の安定運用に不安が残ります。

加入する余地があるのはこんな人

所得が多く資金が潤沢な人

事業が大成功して莫大な利益が出ている人は、上記で紹介した節税を全て行った上で、まだ遊ばせておける資金があるなら国民年金基金でさらなる節税というのも選択肢に入るかも知れません。

とはいえ、そこまで利益が出ていれば他に投資すべきものがいくらでもありそうです。

iDecoとの組み合わせで弱点を補い合いたい人

国民年金基金はiDecoと比較して、以下の部分で反対の性質を持っていると言えます。

- 国民年金基金はインフレに対応できないが、iDecoで運用すれば対応可能

- 国民年金基金は定額だが、iDecoは運用成績によってはマイナスになる可能性も

この2つは掛金額の枠を食い合う関係ですが、上記の性質の違いで弱点を補い合えると感じる方は併用するのも手かもしれません。

まとめ

- 国民年金基金は個人事業主が加入できる私的年金の一種

- iDecoと同じ法人が運用しており、併用可能

- 終身年金として定額を受け取れる

- 途中解約不可、インフレに対応できないなどデメリットもあり

- 個人事業主の中でオススメできる人は少ない

僕も今のところ国民年金基金には未加入です。

節税についてはiDecoと小規模企業共済を満額設定しているので、ここにふるさと納税を加えた布陣を今後しばらく維持すると思います。

個人事業主は所得を増やすことと同じくらい税金と保険料を抑えることが大切です。

皆さんも苦労して得た所得を1円でも多く守りましょう!

あわせて読みたい▼