この記事で分かるのは▼

- ドルコスト平均法とは時間分散によって平均取得単価を下げる方法のこと

- ドルコスト平均法はインデックス投資と相性がよい

- ドルコスト平均法+インデックス投資はある矛盾を孕んでいる

- それでもドルコスト平均法は有効な投資手法

こんにちは、BOBO(@BOBO08192729)です。

インデックス投資について説明する時、必ずといっていいほどセットで出てくるキーワードがドルコスト平均法です。

ドルコスト平均法とは何か、改めて確認していきましょう。

ドルコスト平均法とは

ドルコスト平均法とは、値段が変動する商品を定期的に定額で購入し続ける投資法です。

これによって、購入する商品をトータルで見て平均価格に近い値段で買うことができ、高値掴みを防げます。

ドルコスト平均法の例

具体的にドルコスト平均法を用いた投資方法がどんなものかというと…

- 投資信託を月1回1万円ずつ購入する

- ETFを週1回5,000円ずつ購入する

- ビットコインを毎日500円ずつ購入する

上記のような投資を長期間続ければ、ドルコスト平均法を用いていることになります。

「定期」「定額」がミソ

なぜ上記のような購入方法で買値を平均化できるのか。

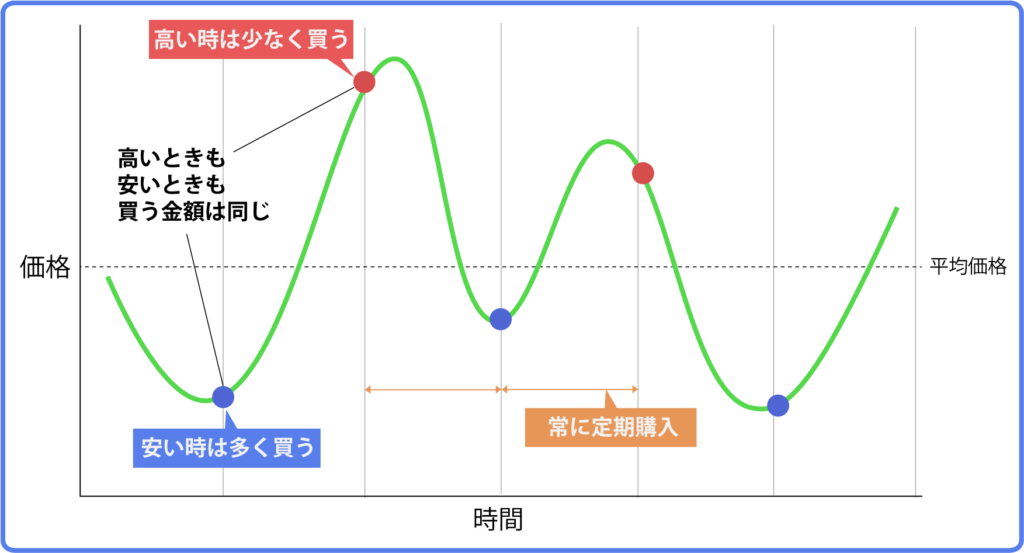

下図を見てください。

投信でもETFでも、金融商品というのは常に価格が変化します。

その変化に対して闇雲に買ってしまうと高値掴みをしてしまうかも知れません。

そこで、常に決まったスパンで定額購入を続けるとどうなるか。

例えば投信であれば、同じ金額でも安い時は多くの口数を買うことができます。

逆に高い時は少ない口数を買うことになります。

これを定期的に繰り返すことで、ランダムに変化する投信価格に対してその時々で適切な量を購入することができます。

更に長期に渡ってこの方法を続けると、購入価格の平均は購入に要した期間の平均価格に限りなく近づきます。

こうして、少なくとも平均より高い値段で買ってしまうことを防ぐ投資方法がドルコスト平均法です。

大きく得もしませんが、大損もしない手堅い投資方法なのです。

機械的に続けるので精神的ストレスが少ない

ドルコスト平均法の最大の利点は機械的に繰り返すだけなので精神的に楽という点です。

精神論かよと思われるかも知れませんが、特に長期投資をする際は精神的な負担というのは投資行動に想像以上に悪影響を与えます。

大抵の証券会社では投信(会社によってはETFも)を口座引き落としで定期購入できるようになっているので、一度設定すればほったらかしでドルコスト平均法を使えることになります。

これは物理的な手間と精神的ストレスの両面で大きなメリットになります。

ドルコスト平均法はインデックス投資と相性がよい

ドルコスト平均法は長期投資が前提になると解説しました。

購入価格が平均価格付近に収斂するにはどうしても時間がかかるからです。

そして長期投資といえば、まずはインデックス投資が候補に上がるでしょう。

インデックス投資のおさらい

インデックス投資についてはこちらの記事もご覧ください↓

お察しの通り、ドルコスト平均法とインデックス投資は非常に相性がいいです。

というか、「インデックス投資をしよう!」という場合それはほとんどの場合「長期積立投資をしよう!」という意味と同じですから、すなわちドルコスト平均法を用いていることになります。

時間分散+銘柄分散になる

なぜドルコスト平均法+インデックス投資が相性抜群かと言うと、併用することで時間分散と銘柄分散を同時におこなえるからです。

インデックス投資はできるだけ優秀な指数への連動を目指します。

そして優秀な指数というのは例外なく多くの銘柄を参照しているため、これだけで多銘柄への分散投資になります。

加えて長期積立によるドルコスト平均法を併用すると、時間に対する分散もおこなえます。

価格が高いときに大量に買ってしまったり、逆に値下がりしている買い時に買い損ねてしまったりすることを防げます。

銘柄の偏りも価格の偏りも抑えることで、大儲けはできないが大損もしない、ただ指数の上昇分のみを享受する手堅い投資をおこなうことができます。

ドルコスト平均法+インデックス投資が内包する矛盾

ここまでの解説だとドルコスト平均法+インデックス投資は盤石に見えますが、一点ある矛盾を孕んでいます。

それは、優良な指数は長期で見れば右肩上がりなのだから、時間分散せずにできるだけ早く一括購入した方が将来の利益が最大化する可能性が高い、ということです。

これは考えてみれば確かにそうで、数十年スパンで見て右肩上がりを形成している全世界株やS&P500などにインデックス投資する場合、今後も右肩上がりを信じているから投資するわけです。

であるならば時間分散などせずに、今この瞬間にできるだけ多く買って数十年上昇を待つ方が、結果的に平均取得単価は安くなりそうですよね。

これは期待値計算的にも正しい言説とされており、あくまで数学的には初期の一括投資がもっとも利益が出る可能性が高いのです。

ではなぜドルコスト平均法が推奨されているのでしょうか?

それでもドルコスト平均法を用いる理由

少額から始められるから

初期の一括投資が最も効率がよかったとしても、「そもそもお金が無いから投資するんだよ!」というケースがほとんどだと思います。

少額から始められてなおかつ勝算が高いわけですから、初心者でも戦える数少ない戦法といえます。

それでも未来は誰にもわからないから

仮にまとまった投資資金があった場合。

いくら過去数十年指数が上昇していたとしても、今後数十年も右肩上がりである保証にはなりません。

インデックス投資することは指数の上昇を信じることだと説明しましたが、正確にはその指数が上昇する期待値が最も高いと思うから投資をおこなうわけです。

あくまで期待値が高いと信じているだけで、絶対はありません。

例えばこれは有名な期待値に関する問題ですが、

- 確実に100万円貰える

- 30%の確率で400万円貰えるが、70%の確率で何も貰えない

この二択だったら皆さんはどちらを選択するでしょうか?

恐らくほとんどの人が1番を選ぶと思います。

しかし期待値計算上は2番を選ぶべきなのです。

たとえ計算上はそうだったとしても、より安心な方を選ぶのが人間です。

どんなに有望な指数へのインデックス投資だったとしても、一括購入直後に暴落が起こるかもしれません。

例え最適解ではなくてもその万が一に備えて少しずつ資金を注入していく方がより安心なのは確かです。

精神的ストレスの緩和も大切なファクター

期待値計算的には、有望指数への投資は初期の一括投資が理に適っています。

ですが人間は理だけで生きているわけではありません。

いくら計算上は正しいとわかっていても、

最初に大きな金額を投資しその後数十年暴落に怯えながらながら上昇を待つ。

いざ暴落が起きたときも長期的にはまた上昇すると信じて定額積立を続ける。

誰もがこのストレスに耐えられるとは限らないのです。

理屈ではなく精神的な負担を軽減するためにも、ドルコスト平均法は有効な手法です。

まとめ

-

ドルコスト平均法とは時間分散によって平均取得単価を下げる方法

-

機械的に続けられるので負担が少ない

-

ドルコスト平均法+インデックス投資で時間分散+銘柄分散が可能

-

ドルコスト平均法+インデックス投資は期待値計算上は矛盾がある

- 不完全な人間だからこそ有効な投資手法でもある

僕は個人事業主としての仕事が好きなので、本業を邪魔しない投資であることも重要な選定基準になっています。

この価値観と、老後資金確保という目的も鑑みると、インデックス投資は僕にとって最適な投資方法なのです。

今後は本業の事業所得を最大化しつつ、副業であるこのブログも少しずつ育ってくれたらいいなと思っています。

でもYMYLはやっぱり難しいんだろうなあ・・・

あわせて読みたい▼